LES LAITS ALTERNATIFS

Lait de céréales (soja, avoine, épeautre ou riz), de noix (cajou, amande, coco), de graines (chanvre, tournesol, lin) ou encore de légumineuses comme les pois… Les alternatives au lait de vache se propagent dans les rayons des supermarchés plus vite qu’un bol de chocolat chaud renversé sur une table de petit-déjeuner.

Si le “jus de soja” dominait largement le marché des nouveaux produits laitiers à ses prémices, tous les segments de lait "alternatif" sont désormais en forte croissance, sur tous les continents. En Europe, aux Amériques, en Asie, en Australie et en Russie...l’essor des produits laitiers végétaux affiche des taux alléchants, justifie la multiplication des acteurs et l'intérêt des outsiders pour la manne financière en jeu.

Très mature aux États-Unis, le marché affiche toutefois toujours 20% de croissance en 2020. Plus modestement, il oscille autour des 8% de croissance en Australie, alors que la Thaïlande revendique 40% de consommateurs de produits lactés végétaux.

En hausse de 24% en Europe en 2020, le secteur des boissons non-lactées est essentiellement tiré par le Royaume-Uni (25% de consommateurs) et l’Allemagne, suivis de près par les Pays-Bas, la Belgique, la France et l’Espagne. Dans l’hexagone, le chiffre d‘affaires des boissons lactées végétales s’élevait à 171 millions d’euros en 2019 (en augmentation de 5,4 % sur l’année), affichait un taux de pénétration de 23% pour 11% de parts de marché en 2020.

Parmi les acteurs, on distingue les pures players, les petites marques absorbées par des grands groupes, et les marques de distributeurs (27% de pdm en France). (Liste non-exhaustive).

EN EUROPE

- ECOTONE : c’est le leader européen de l’alimentation bio. Il détient une ribambelle de marques. En France : Bjorg (pionnier du marché hexagonal, il détient une place de choix avec 50% de parts de marché en 2019), Bonneterre, Alter Eco, Clipper, Naturela, Destination, Evernat pour les plus connues. En Allemagne : Allos, Little Lunch. Au Royaume-Uni : Clipper, Whole Earth et Kallo. En Italie : Isola Bio. En Espagne : El Granero. Aux Pays-Bas : Zonnatura.

- TRIBALLAT NOYAL : l’entreprise bretonne familiale distribue la marque SOJASUN depuis 3 générations.

- OATLY : numéro un mondial du secteur, le pure player suédois, né en 2016 et coté aux Etats-Unis, a d’abord approché les grands cafetiers pour s’implanter auprès du grand public.

- DANONE : le géant français a racheté WhiteWave Foods en 2016 pour 12.5 milliards de dollars. Cette opération lui a permis de mettre la main sur ALPRO (qui concentre environ 13% des parts de marché du secteur en France), et SILK, une marque de lait d’avoine.

- KOKO DAIRY : fondée en 2010, la britannique est spécialisée sur les laits de coco.

- UPFIELD : le néerlandais détient les marques Flora et Blue Band.

- MORRISONS : le distributeur britannique est entré dans la course avec ses propres produits.

- NUTRIOPS : l’espagnol commercialise la marque de lait d’amande Ecomil.

- NESTLE : le suisse commercialise Wunda, une marque de lait végétal à base de protéines de pois.

- ANDRITZ GROUP : le groupe autrichien, spécialisé dans la fabrication d'équipements de production industrielle, s’est aussi lancé dans l’industrie de la boisson à base de plantes.

EN AMÉRIQUE DU NORD

- CHOBANI, STARBUCKS, NESQUIK, DUNKIN : les marques du secteur laitier tentent de rattraper la tendance avec le lancement de produits au lait d’avoine.

- ELMHURST : pure-player qui s’est transformé après avoir été un acteur traditionnel des produits laitiers.

- HP HOOD : l’entreprise laitière traditionnelle a lancé sa marque Planet Oat.

- PACIFIC FOODS : le spécialiste des produits végan.

- CALIFIA FARMS : pure-player surfant sur une rapide croissance outre-Atlantique.

- THE HAIN CELESTIAL GROUP : sur le créneau des produits biologiques et naturels, le groupe détient les marques Rice dream, Soy dream, et Westsoy.

- BLUE DIAMOND GROWERS : spécialiste de la culture, transformation et distribution d’amande, l’américain détient la marque Almond Breeze.

- ARCHER DANIELS MIDLAND : géant de l’agroalimentaire, spécialiste des oléagineux.

- RIPPLE FOODS : pure-players des produits laitiers alternatifs aux protéines de pois.

- DAIYA FOODS : pure-players des produits laitiers alternatifs.

EN ASIE-PACIFIQUE

- FREEDOM FOODS GROUP : groupe australien spécialiste des produits laitiers, commercialise notamment les marques SoNatural et MilLab.

LA VIANDE VÉGÉTALE

Plébiscitée par 35% à 45% de nos concitoyens selon les études, la diminution de la consommation de viande “traditionnelle” en France est palpable depuis le début des années 2000 (-0,8% en 2019). Dans le même temps, la consommation de viande végétale dévoile une croissance insolente, estimée à 23% en 2020 en France, et similaire à celle des laits alternatifs.

Précision. Il est nécessaire de distinguer la viande végétale (ou viande alternative) de la viande artificielle (ou fausse viande). La première a vocation à se substituer à la viande traditionnelle, en l’imitant mais en se passant des protéines animales. Elle est composée d’une base protéinée végétale (soja, pois, champignons ou haricots, le plus souvent) à laquelle sont ajoutés des matières grasses, des colorants, des épaississants pour lui donner un aspect charnel. La seconde est cultivée en laboratoire, à partir de cellules souches animales.

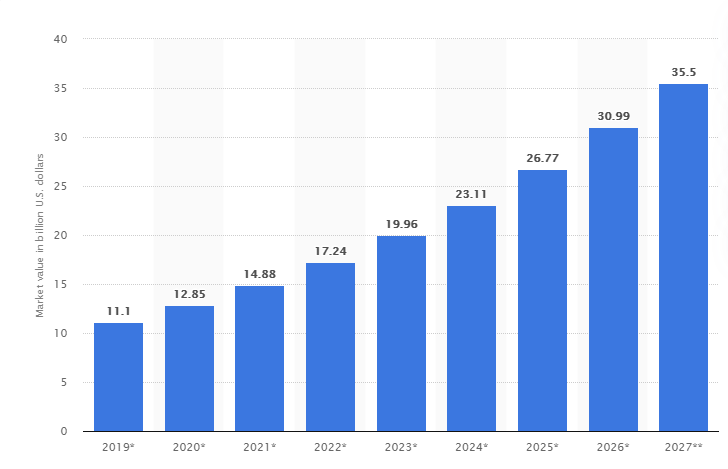

Prévisions de la valeur du marché mondial de la viande d'origine végétale entre 2019 et 2027, en millions de dollars (Source : Statista)

Véritable manne financière, le marché mondial de la viande alternative totalisait 19,5 milliards de dollars en volume de vente en 2019. En forte augmentation, il devrait peser 140 milliards de dollars en 2029 selon Barclays (soit 10% du marché total des produits carnés), ou 100 milliards de dollars en 2034 selon les estimations plus timides de JPMorgan. Pendant le confinement, la consommation de substituts végétaux de viande aurait même bondi de 270% aux Etats-Unis. Enfin, les investissements dans les startups de protéines alternatives ont augmenté de 178% en 2020.

Le marché de la viande végétale se répartit entre pure-players et géants de l’agro-alimentaires, qui y ont vu un levier de croissance à exploiter. (Cette liste n’est pas exhaustive).

LES PURE-PLAYERS

- BEYOND MEAT : le célèbre américain, né en 2009, doit son succès à sa capacité à reproduire la texture et le goût de la viande, ainsi qu’à son massif réseau de distribution (McDonald’s, KFC, Pizza Hut, Buffalo Grill, ainsi que toutes les enseignes de Casino en France (Géant, Monoprix et Franprix), de Tesco au Royaume-Uni, de Delhaize en Belgique, d’Edeka en Allemagne, de Coop en Suède, et devrait faire son arrivée chez Carrefour.

- IMPOSSIBLE FOODS : née en 2011, la marque s’est notamment imposée grâce au partenariat avec Burger King et à sa présence dans 7000 restaurants américains et asiatiques.

- GREENLEAF FOODS : dotée de 40 ans d’expérience, elle exploite les marques LightLife et Field Roast.

- SIMULATE : société américaine, mère des marques de poulet végétal Nuggs et Discs.

- DARING FOODS : le dernier né des producteurs américains de poulet à base de plantes.

- MOTIF INGREDIENTS : basée à Boston, la start-up qui propose des ingrédients protéinés pour les autres producteurs de viande alternative a notamment reçu le soutien de Xavier Niel.

- QUORN : spécialiste de la mycoprotéine (à base de champignon), et filiale du phillipin MONDE NISSIN, la marque s’est lancée dans le poulet alternatif.

- LES NOUVEAUX FERMIERS : le français a ouvert, en 2020, la première usine de viande végétale en France et fabrique six tonnes de produits par jour. Soutenu par la BPI, le cofondateur de Sushi Shop, l'ancien directeur d'Innocent en France et par Xavier Niel, la gamme est référencée par le groupe Casino et au moins 300 restaurants. Elle se targue de 3 millions d’euros de chiffre d’affaires en 2020.

- LA RÉVOLUTION CHAMPIGNON : l’entreprise lilloise distribue la marque Pleurette, qui produit de la viande composée à 80 % de pleurotes et d’échalotes.

- 77 FOODS : le français, qui se concentre principalement sur la production de bacon végétal, est soutenu par Xavier Niel.

- LET’S PLANT MEAT : née en 2020 en Thaïlande, l’entreprise s’est rapidement imposée sur son territoire.

LES ACTEURS TRADITIONNELS DE L’AGRO-ALIMENTAIRE

- HERTA VÉGÉTAL: Propriété de Nestlé à 40% et de l’espagnol Casa Tarradellas à 60%, la marque s’est imposée avec sa gamme Le Bon Végétal. L’Iri avance des ventes en hausse de 30 % en 2020, et une part de marché en valeur de 52 % en France (contre 28% selon Xerfi).

- NESTLÉ : Le suisse s’est lancé dans la course en 2019 avec la marque Garden Gourmet, puis Sweet Earth. En Suisse, le groupe commercialise "Sensational Vuna", un substitut végétal de thon.

- PICARD : Le français a fait une entrée remarquée avec sa marque surgelée Tout bon, Tout veggie.

- FINDUS : Propriété d'Unilever, Findus propose une gamme végétale pour les flexitariens : Green Cuisine.

- TYSON FOODS : Bien que premier exportateur de bœuf américain, le géant s’est inséré dans le marché du végétal avec la marque Raised and Rooted.

- SMITHFIELD FOODS : Premier producteur de porc au monde, l’américain s’est offert une gamme dédiée.

- MAPLE LEAF : La plus importante entreprise de viande du Canada a bâti en 2019 la plus grande usine de substitut de viande des Etats-Unis, pour 310 millions de dollars.

- ZERO EGG : Sans surprise, l’entreprise israélienne produit des oeufs… sans oeuf !

- KELLOGG’S : Avec sa marque Incogmeato, propose du poulet végétal.

- CHAROEN POKPHAND FOODS PLC : Le conglomérat thaïlandais a introduit une gamme de produits à base de végétaux en 2020.

- NR INSTANT PRODUCE PCL : Le thaïlandais coté a commencé à vendre une imitation de viande de porc à base de fruit, le jacquier, en 2016. En 2020, 7% de ses revenus provenaient de la vente d’aliments à base de végétaux.

LA VIANDE ARTIFICIELLE

Viande 3D, viande artificielle, clean meat, viande de laboratoire, de synthèse ou de culture in-vitro... le verbatim ne manque pas pour définir cette nouvelle production carnée. Autorisée à la consommation depuis décembre dernier à Singapour, cette alternative de synthèse a encore du chemin à faire pour se hisser au niveau de la viande végétale. Les acteurs du secteur sont peu nombreux (liste non-exhaustive).

- EAT JUST : La start-up californienne produit des nuggets à base de viande de poulet fabriquée en laboratoire, qui seront bientôt vendus dans les restaurants de Singapour.

- MOSA MEAT : Entreprise de "food tech" basée aux Pays-Bas, Mosa Meat travaille depuis 2013 sur la culture in vitro du bœuf, à base de cellules prélevées sur des vaches.

Ces entreprises de la FoodTech, à mi-chemin entre les nouvelles technologies et le secteur de l'alimentation, bénéficient d’un fort intérêt des investisseurs : ce marché a levé 2,7 milliards d'euros en Europe en 2020, selon DigitalFoodLab, soit seulement 12% des investissements mondiaux de la FoodTech.

La viande de synthèse est encore onéreuse à produire, mais les coûts de production s’amenuisent d’année en année. Son adoption par les populations devrait encore accélérer cette tendance : 23 % des canadiens se disent prêts à consommer de la viande issue de laboratoires, et 80% des millenials français sont enclins à l’ajouter à leur régime alimentaire.

Par

Par