|

Vendredi 11 septembre | Le point hebdo de l'investisseur |

|

Les places financières viennent de connaître une nouvelle semaine agitée dans le sillage des technos américaines qui peinent à se stabiliser, le nouveau rejet du plan de relance US ayant également incité les opérateurs à limiter les initiatives. L'Europe tire néanmoins son épingle de jeu et parvient ainsi à reprendre un peu de hauteur alors que la banque centrale européenne a laissé sa politique monétaire inchangée, se montrant également moins pessimiste au sujet de la récession. |

| Indices Sur la semaine écoulée, en Asie, le Nikkei a gagné 1% tandis que le Hang Seng recule de 1.1% et le Shanghai composite de 2.8%. En Europe, à l'heure de la rédaction de ce point, le CAC40 parvient à récupérer 1.2%, le Dax performe de 2.5% et le Footsie de 3.8%. Pour les pays périphériques de la zone euro, l'Italie engrange 2%, le Portugal 1.2%, contrairement à l'Espagne qui cède 0.7%. Le rouge domine très nettement outre-Atlantique, dans le sillage des valeurs technologiques, des bancaires et des valeurs liées aux matières premières. Le Dow Jones enregistre une perte hebdomadaire de 1.7%, le S&P500 perd 2.3% alors que le Nasdaq100 décroche de 3.9%. |

| Matières premières Le baisse s'installe sur les marchés pétroliers cette semaine alors que l'Arabie Saoudite a réduit ses prix de vente officiels pour ses expéditions vers l'Asie, son principal marché. Un signe que le plus grand exportateur de pétrole au monde entrevoit une reprise de la demande encore incertaine d'ici à la fin de l'année. Par ailleurs, l'EIA a relevé ses estimations concernant la production de pétrole US. Dans ce cadre, le Brent est passé sous la barre des 40 USD le baril, tandis que le WTI s'échange proche de 37 USD. Le cours de l'or n'a, au contraire, que peu fluctué cette semaine et évolue toujours à proximité de 1940 USD l'once. L'argent temporise aussi au-delà de 26.7 USD. Les performances sont plus mitigées sur le compartiment des hard commodities, dont les composantes prennent dans l'ensemble le chemin de la baisse. Le cuivre s'échange ainsi autour de 6700 USD la tonne métrique, le nickel cède 1.5% à 14200 USD tandis que le zinc chute à 2380 USD. |

| Marchés actions Tout porte à croire que les américains se sont mis au sport pendant le confinement. Basé à New-York, Peloton Interactive propose à la vente des appareils de fitness haut de gamme pour les particuliers ainsi que des cours à distance avec des professeurs via des abonnements. Le groupe compte à ce jour 1.1 million d'abonnés, soit près de deux fois plus qu'il y a un an, et il peine d'ailleurs à répondre à la demande. Il prévoit d'atteindre 2.1 millions d'abonnés d'ici l'exercice fiscal de juin 2021. L'engouement pour les vélos d'appartements et les tapis de course pendant le confinement a permis à Peloton Interactive de dégager son premier bénéfice trimestriel à 89 millions de dollars. Grâce à cette forte activité, l'entreprise a également doublé son chiffre d'affaires en l'espace d'un an. D'ailleurs Peloton Interactive est attendu en forte progression pour 2022, avec un taux de croissance annuel moyen de 52.7%, pour atteindre les 4,2 milliards de dollars. La même année, la société devrait dégager un cash flow libre positif à hauteur de 78.4 millions de dollars. Peloton Interactive enregistre un gain latent de plus de 220% sur l'année alors qu'elle a fait son IPO il y a tout juste un an à 29 USD. Nouvelle avancée du titre Peloton Interactive  |

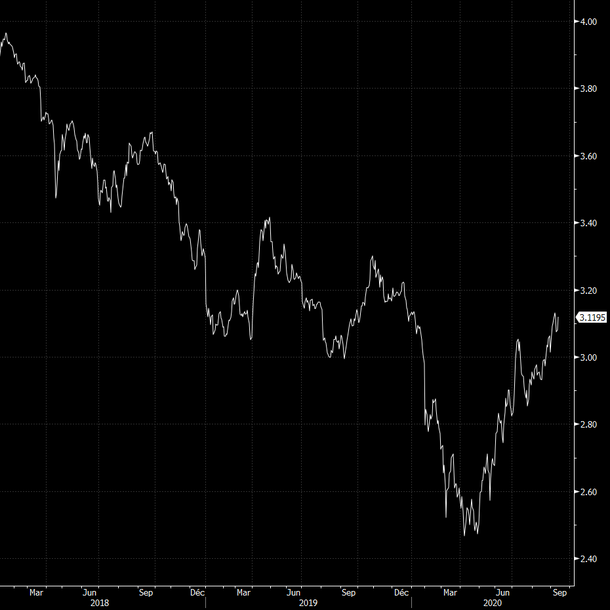

| Marché obligataire Le baromètre du marché obligataire conserve ses niveaux de la semaine dernière : l'intérêt des acheteurs n'a pas été suffisant pour propulser le Future du Bund à la hausse, donc vers des rendements à la baisse. L'emprunt allemand se négocie avec un taux négatif de -0.46%. L'OAT française duplique cette stabilisation avec un rendement de -0.17%. L'Italie conserve un taux sous les 1% alors que le pays a dévoilé les plans d'utilisation des fonds qui lui avaient été alloués par le Fonds européen de reconstruction. L'objectif de Rome est de combler progressivement l'écart de productivité par rapport au noyau dur de l'Europe au moyen de réformes et de projets d'investissement. L'Espagne bénéficie de la bonne ambiance sur le marché obligataire pour monnayer son emprunt sur une base de 0.3%. Toujours en Europe, la référence suisse reste toujours la plus recherchée, générant de ce fait une rentabilité de -0.49% sur le titre à 10 ans. De l'autre côté de l'atlantique, le Tbond remonte légèrement à 0.68%. S'il y a certainement un point d'ancrage sur la partie inférieure de la courbe des taux d'intérêts à cause de la Fed, cette courbe pourrait s'accentuer un peu plus avec la nécessité de financement du déficit. En Chine, le taux a dix ans continue sa progression pour atteindre 3.13%, un plus haut de 18 mois (voir graphique). Rendement à 10 ans en Chine  |

| Marché des changes La présidente de la BCE, Christine Lagarde a déclaré que le taux de change de l'euro doit être surveillé pour son impact sur les prix, mais elle n'a signalé aucun besoin urgent d'ajuster la politique. Sur cette annonce la monnaie unique, en phase de consolidation face au dollar, a repris quelques couleurs à 1.183 USD. Chahutés par des vents contraires aux négociations autour du Brexit, les cours de la livre retombent au plus bas. Le câble se traite sous les 1.27 USD et la parité EUR/GBP à 0.924. La monnaie britannique aura perdu près de 5%, depuis le début du mois face à ses contreparties majeures, validant un schéma baissier, d'autant plus que l'atmosphère se veut de plus en plus glaciale lors des négociations entre les européens et les britanniques. En Asie, le yuan reste fort face au dollar avec une parité à 6.84 CNY, un plus bas annuel pour le billet vert. La Chine montre des ambitions pour une devise plus forte afin de l'imposer comme une devise de réserves. En Turquie, la pays se dirige vers une crise de change en raison d'une perte de confiance et d'une forte dépréciation de la lire qui se traite à 8.8 TRY contre 1 euro, soit 1400 points de base depuis mai dernier. Correction du cable  |

| Statistiques économiques En Chine, la balance commerciale est ressortie au-dessus des attentes, avec un excédent de 417B (consensus 385B) tandis que les indices CPI et PPI étaient conformes aux anticipations, à respectivement +2.4% et -2%. En Allemagne, la production industrielle a déçu (1.2% contre 4.5% attendu) mais la balance commerciale progresse à 18B. En France, elle ressort à -7B et la production industrielle progresse de seulement 3.8% (consensus 5.1%). Seule statistique majeure pour la zone euro, le PIB a reculé de 11.8% (-12.1% attendu). Outre-Atlantique, les indices PPI et CPI ont progressé de 0.3% et 0.4%. Les inscriptions hebdomadaires au chômage restent inchangées à 884K, comme la semaine passée et les stocks pétroliers sont ressortis à 2% (consensus -3.1M). La semaine prochaine sera ponctuée par des données sur l'activité des deux côtés de l'atlantique, les chiffres sur le logement américain et surtout la décision de politique monétaire de la Fed mercredi. |

| Les « bien aimées » à la peine Le terme de consolidation va comme un gant au parcours actuel des fameuses valeurs « bien-aimées » des investisseurs, après six mois de passion. En effet, aux trajectoires stratosphériques de ces titres de la nouvelle économie, s'enchaîne, tout aussi brutalement, une violente correction. Le Nasdaq continue à évoluer dans l'excès et il est courant de voir des replis à la vitesse de l'éclair sur certains titres, à l'image de Tesla qui a vu sa valorisation fondre de 30% (suite à un pic de 520%), en seulement une poignée de sessions boursières. En Europe, ces arbitrages se font avec une plus grande discrétion. Il faut dire que la sous exposition des indices continentaux au secteur des technologies explique en partie ce large gap de performance indicielle des mois écoulés. En parallèle, la hausse de la parité euro/dollar génère une certaine neutralisation des gains sur les actions américaines. |

Par

Par